On parle beaucoup des dettes publiques dans le rouge, mais relativement peu de la dette privée (ménages et entreprises) encore bien plus importante. Aux États-Unis, la dette des ménages a bondi de 38% par rapport à 2013.

D’abord quelques chiffres compilés par le site spécialisé BanklessTimes:

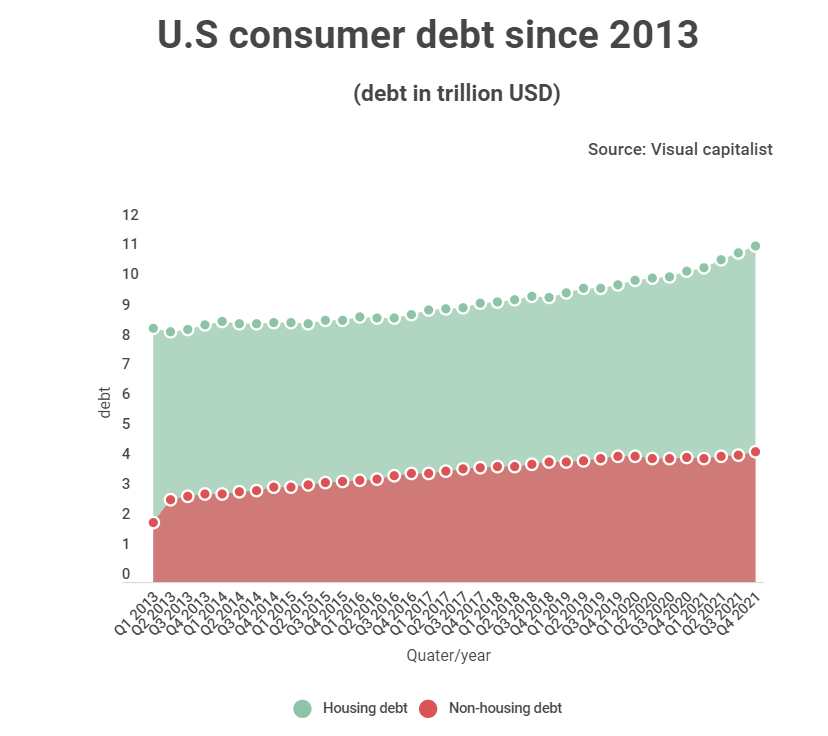

- La dette de consommation américaine s’approche du chiffre record de 16 000 milliards de dollars.

- Les dettes immobilières arrivent en tête avec 11 250 milliards de dollars, tandis que les dettes non immobilières s’élèvent à 4 340 milliards de dollars.

- Les prêts automobiles et les prêts étudiants n’ont cessé de croître dans la catégorie des dettes non liées au logement.

Soit une dette des consommateurs qui a bondi de 38% entre 2013 et les chiffres du 4e trimestre 2021. C’est la plus forte augmentation de la croissance de la dette depuis 2007.

Selon les chiffres de la Banque de France, la dette des ménages en termes de PIB s’élève à 107% aux Etats-Unis contre 60% dans la zone euro en moyenne.

Dette immobilière

Comme des relents de la crise de 2008. Et c’est bien sûr la dette immobilière qui fait l’objet d’une attention particulière. Entre les deux mêmes points de référence, la dette immobilière des ménages américains a bondi de 117%.

Pourquoi une telle augmentation ? Les prêts hypothécaires très intéressants évidemment, qui ont été permis par une politique monétaire des banques centrales très conciliante (c’est vrai aux Etats-Unis comme en Europe). 2020 a été une année record pour les prêts hypothécaires avantageux. Par conséquent, la demande de logements a augmenté tandis que leurs prix ont augmenté.

Attention danger ?

La plupart des économistes voient une grande différence avec la crise de 2008: la qualité des emprunteurs. Elle s’est largement améliorée par rapport à la période qui a précédé la grande crise financière du début du siècle. « À l’heure actuelle, il n’y a que 2 % d’emprunteurs à risque, ce qui représente une amélioration considérable par rapport à la période 2003-2007, qui en comptait 12 % », explique BanklessTimes. Par conséquent, moins de propriétaires américains sont susceptibles de ne pas pouvoir honorer leur emprunt, même des risques demeurent.