La Banque centrale européenne a maintenu sa politique inchangée la semaine dernière, malgré les préoccupations croissantes concernant la hausse des prix. Dans les prochains jours, tous les regards seront tournés vers son homologue américain: la Réserve fédérale. Aux États-Unis aussi, le débat porte sur cette question cruciale: la forte inflation actuelle est-elle temporaire ou permanente?

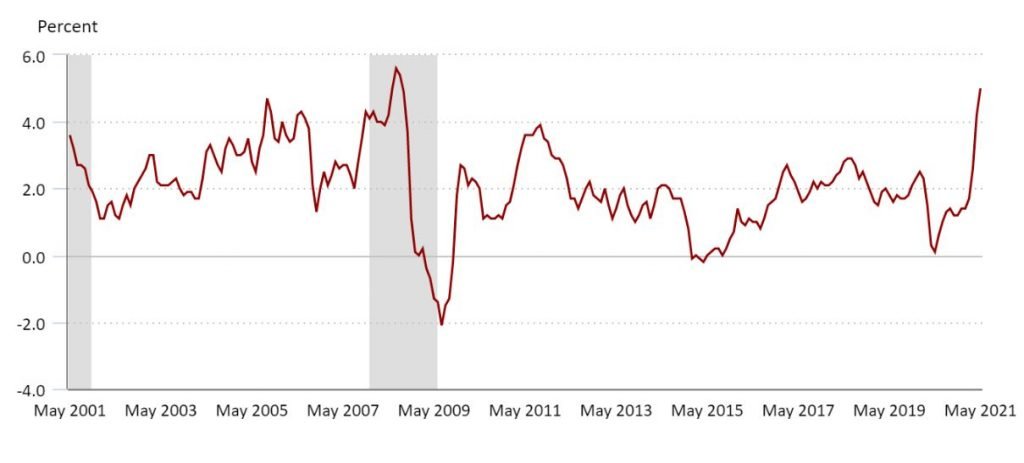

L’inflation américaine, c’est-à-dire l’augmentation du niveau général des prix, a bondi de manière inattendue de 5% en mai, soit le niveau le plus élevé depuis l’été 2008… Lorsque la crise bancaire a éclaté. Dans les mois qui ont suivi, l’inflation a plongé et l’économie américaine a même connu une baisse des prix, ou déflation.

La grande question qui se pose aujourd’hui est de savoir si la hausse récente illustrée par le graphique américain (ci-dessous) – qui est encore plus forte qu’en 2008 – va se poursuivre pour atteindre 6% et plus, ou revenir aux niveaux ‘normaux’ de 2 à 3%. Le Wall Street Journal souligne que les Américains de moins de 40 ans ont du mal à imaginer une hausse de l’inflation, tout simplement parce qu’ils n’en ont jamais fait l’expérience. La dernière fois que l’inflation a dépassé 10%, c’était en 1981.

Janet Yellen contre Jamie Dimon

La Réserve fédérale, le système des banques centrales américaines, se réunit ces mardi et mercredi pour discuter de la question. Sa politique monétaire expansionniste, avec des taux d’intérêt nuls et des achats mensuels d’obligations, pousse l’économie américaine à sortir de l’ornière, mais ses détracteurs affirment qu’elle est également la cause sous-jacente de la hausse de l’inflation.

Mais selon la secrétaire d’État au Trésor, Janet Yellen, ancienne présidente de la Fed, l’inflation élevée est transitoire et résulte de la réouverture de l’économie après la crise du coronavirus. Cela entraîne des ‘goulets d’étranglement’ temporaires dans l’économie. ‘Il n’y a pas de problème d’inflation, même si nous restons vigilants’, a-t-elle déclaré.

Tout le monde n’en est toutefois pas convaincu. Jamie Dimon, CEO de JPMorgan Chase et peut-être le banquier le plus connu des États-Unis, a fait savoir que sa banque conservait de grandes quantités de liquidités – son bilan s’élève à 500 milliards de dollars – et qu’elle n’investissait pas dans des titres du gouvernement américain pour le moment. Et ce, parce que la banque s’attend à ce que la Fed doive relever ses taux directeurs pour contenir l’inflation. Cela va donc permettre des investissements plus intéressants avec des taux d’intérêt plus élevés, parie Jamie Dimon.

‘Nous avons beaucoup de liquidités et nous allons être très patients parce que je pense qu’il y a de fortes chances que l’inflation soit plus que temporaire’, a déclaré le patron de JPMorgan Chase à la chaîne économique CNBC. D’autres grands acteurs financiers semblent également tenir compte de l’inflation à long terme.

Indices

La Fed pourrait tempérer les anticipations inflationnistes en réduisant sa politique de relance, ou en laissant entendre qu’elle envisage de le faire. Le consensus parmi les investisseurs était jusqu’à récemment de maintenir les taux directeurs à zéro ou légèrement négatifs pendant au moins deux années supplémentaires, jusqu’à bien après 2023. Mercredi, il sera intéressant de voir si le président de la Fed, Jerome Powell, fera allusion à une hausse des taux avant cet horizon.

Jerome Powell et ses collègues de la Fed pèseront chacun de leurs mots avec soin, car les marchés des obligations, des actions et des changes voudront savoir, avec un intérêt particulièrement soutenu, à quel point la Fed redoute le spectre de l’inflation.

Pour aller plus loin:

- Veillez à ce que les marchés ne s’effondrent pas en raison d’une forte hausse de l’inflation

- Inflation : ‘La BCE pourrait ne plus être libre de resserrer sa politique monétaire en cas de nécessité’

- L’argent est promis à un avenir en or, et pas seulement parce qu’il offre une protection contre l’inflation