Les monnaies digitales et autres crypto-actifs rendent aussi impérative qu’urgente la transformation des modèles d’affaires des banques, insiste la nouvelle étude sur la blockchain du cabinet Deloitte.

L’impact des actifs numériques sur le marché bancaire, le géant du conseil Deloitte l’avait déjà exploré dans sa précédente Global Blockchain Survey l’année dernière. Mais sa nouvelle étude pour 2021 centrée sur le rôle que la chaîne de blocs joue dans l’industrie des services financiers n’a fait qu’enfoncer le clou.

Il faut dire que ce secteur se montre omniprésent dans les différentes strates de l’économie et que la majorité des sondés (80%) ont affirmé que les cryptomonnaies et les technologies de registres décentralisés constituaient une priorité stratégique.

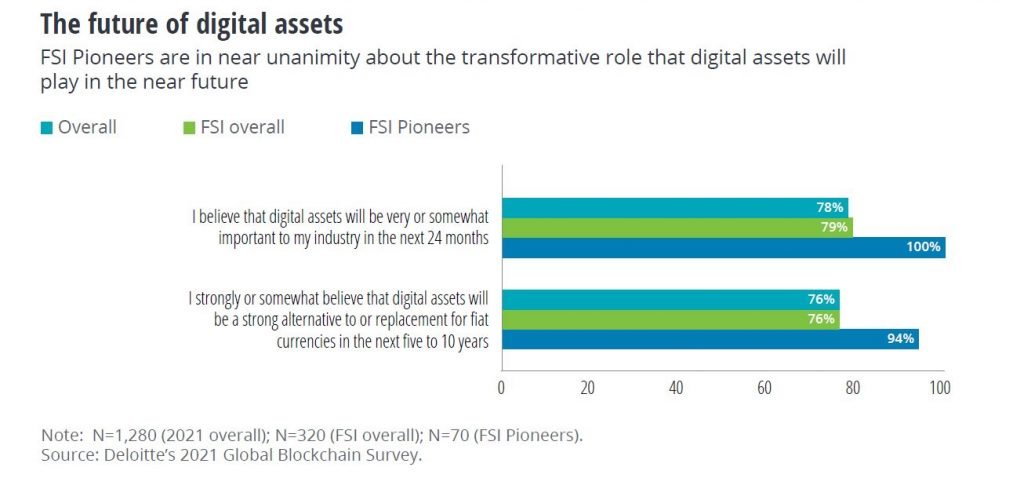

Selon un tout aussi large consensus (76%), les monnaies digitales vont remplacer l’argent physique dans les 5 à 10 ans. Et avec l’intérêt grandissant porté par les institutionnels, les fonds continuent d’affluer sur les marchés cryptos. Créant fondamentalement l’opportunité pour les banques (mais aussi toutes les industries) de détenir ce genre d’actifs.

Il va sans dire que l’émergence des monnaies digitales inspire l’industrie des paiements, qui emboîte le pas au mouvement et s’implique davantage. Les banques pourraient utiliser cette tendance pour éviter une menace existentielle pesant sur leur modèle tel qu’on le connaît, en décourageant les prestataires de services financiers d’opter pour le self-banking, ultra facilité par les cryptomonnaies.

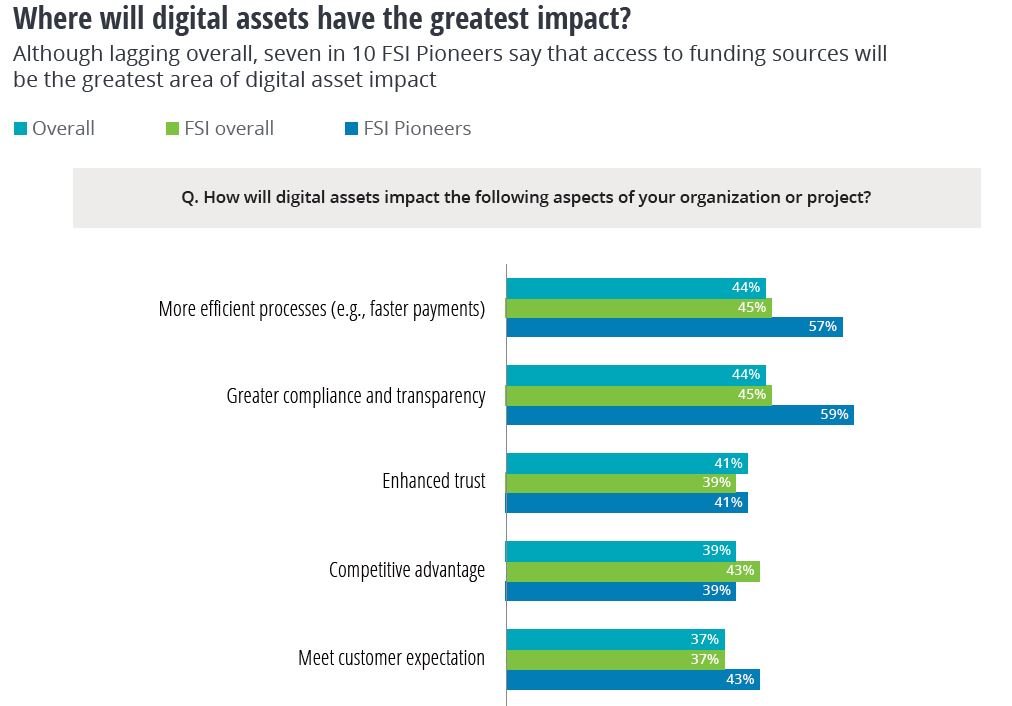

« Grâce aux technologies blockchain et cryptographiques, toutes les entreprises peuvent gérer directement et déplacer comme elles l’entendent leurs actifs digitaux vers des entités légales et au-delà des frontières pour répondre à leurs besoins de capitaux ou de liquidités », notent les auteurs du rapport de Deloitte.

Les banques pourraient collaborer avec l’industrie financière pour augmenter les standards de qualité et d’efficacité de ces nouveaux systèmes électroniques. Mais les enseignes bancaires restent manifestement trop occupées à s’opposer à l’écosystème crypto.

Les banques cherchent à exploiter le pouvoir de la crypto

« À court terme, les banques s’attaquent aux menaces plus immédiates que représentent les bourses d’échange de cryptomonnaies, les dépositaires (custodians) et les émetteurs d’instruments d’investissement basés sur la cryptomonnaie, en développant leurs propres capacités à participer et à être plus directement compétitives dans ces domaines », estime-t-on chez Deloitte.

Néanmoins, les banques font preuve d’une certaine proactivité et restent ainsi parmi les plus prolifiques déposants de brevets liés aux actifs numériques et aux technologies décentralisées.

« Les banques cherchent les moyens d’exploiter le pouvoir de la technologie, en ce compris comment créer de nouveaux services pour empêcher les pertes de revenus au niveau des services de paiements traditionnels », épinglent les consultants, tout en expliquant que l’industrie bancaire doit dès lors repenser ses modèles d’affaires et commerciaux en la matière.

Parallèlement, il convient de noter que les principaux acteurs de l’industrie des services financiers voient aussi, dans une certaine mesure, la technologie blockchain et les crypto-actifs comme une menace pour l’une des sources de revenus que sont les banques.

Mais le futur reste incertain car il ne suffit pas pour les acteurs financiers et bancaires de chercher la manière d’implémenter ou de tirer une plus-value de ces nouvelles infrastructures technologiques. Car il leur faudra prévoir différents scénarios en fonction de multiples variables et non des moindres, à l’instar de la régulation.

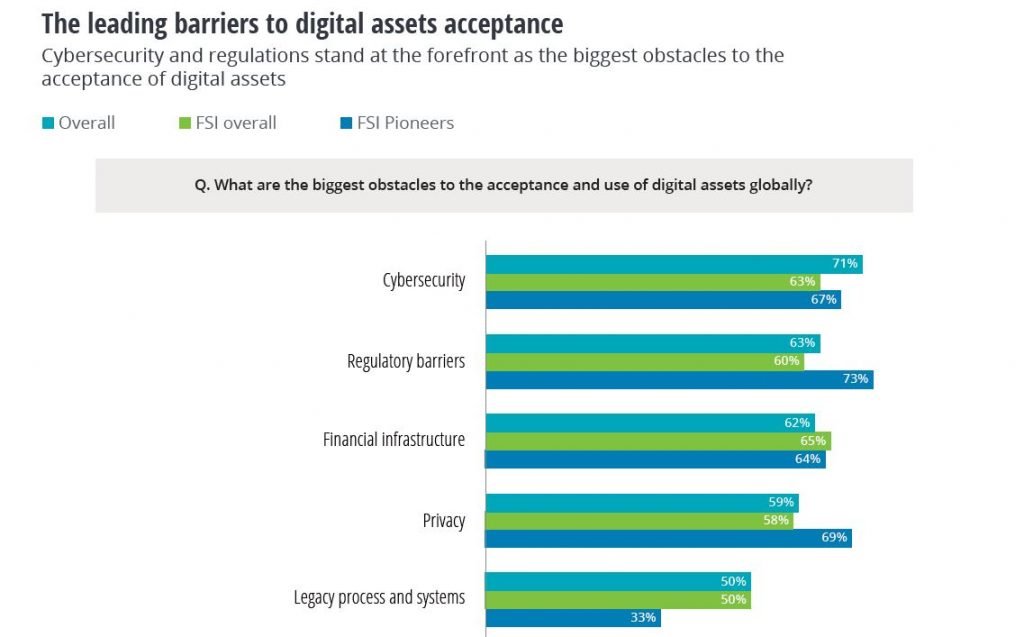

Six répondants sur dix ont identifié l’obstacle réglementaire parmi les plus importants freins à l’adoption des actifs numériques.

C’est que depuis l’invention du bitcoin en 2008 et le déploiement du réseau Bitcoin en janvier 2009, les autorités se sont penchés de façon désordonnée sur les lignes directrices pour encadrer le monde de la crypto et l’innovation blockchain.

Les régulateurs du monde entier sont occupés à consolider le cadre réglementaire pour tout ce qui touche aux cryptomonnaies, de la cybersécurité au blanchiment d’argent (AML), des mesures antifraudes au reporting financier…

La numérisation des financements façonne une toute nouvelle économie

Les banques font face à une féroce concurrence sur le marché des prêts. Elles se retrouvent à explorer différentes approches de subscription d’emprunts sous forme digitale à un moment où les normes fiscales et comptables ne sont peut-être pas applicables aux actifs numériques.

La transition vers les actifs digitaux est fondamentalement en train de transformer l’industrie bancaire. Cette rapide disruption fragmente les places de marché, les services financiers globaux s’ingénient à se réinventir, la création de nouvelles activités doit remplacer les sources de revenus en voie de disparition.

« L’industrie a été lente à réagir face à cet enjeu car les obligations réglementaires pour de nombreux aspects des crypto-actifs ne demandaient pas forcément de solution. Il n’est pas surprenant que les dirigeants des banques aient exprimé leurs craintes face aux actifs numériques dans leur ensemble », remettent en contexte les auteurs de Deloitte.

Les banques évoluent pour rester à la page, et certains recoins de l’écosystème crypto pourraient leur réserver un soutien structurel, à l’instar des stablecoins, des monnaies numériques de banques centrales ou encore des cryptomonnaies contrôlée par une entreprise.

Les banques doivent maintenir un état constant d’évolution à mesure que les marchés financiers se réalignent autour des actifs numériques.

« Les bouleversements sismiques auxquels nous assistons affecteront toutes les organisations qui utilisent une banque à court et à long terme. Les banques et toutes les autres industries n’ont en fait plus le choix que d’adopter le changement. Prendre part à l’ère des actifs digitaux n’est plus une option, c’est inévitable », ponctuent les auteurs de la Global Blockchain Survey 2021 de Deloitte.

Lire aussi: