Aucun lien avec la berline de Tesla. Il s’agit d’un moyen plus rapide et plus fluide de transférer dans le monde l’argent sous forme digitale. De quoi amputer d’importantes rentrées financières pour les banques.

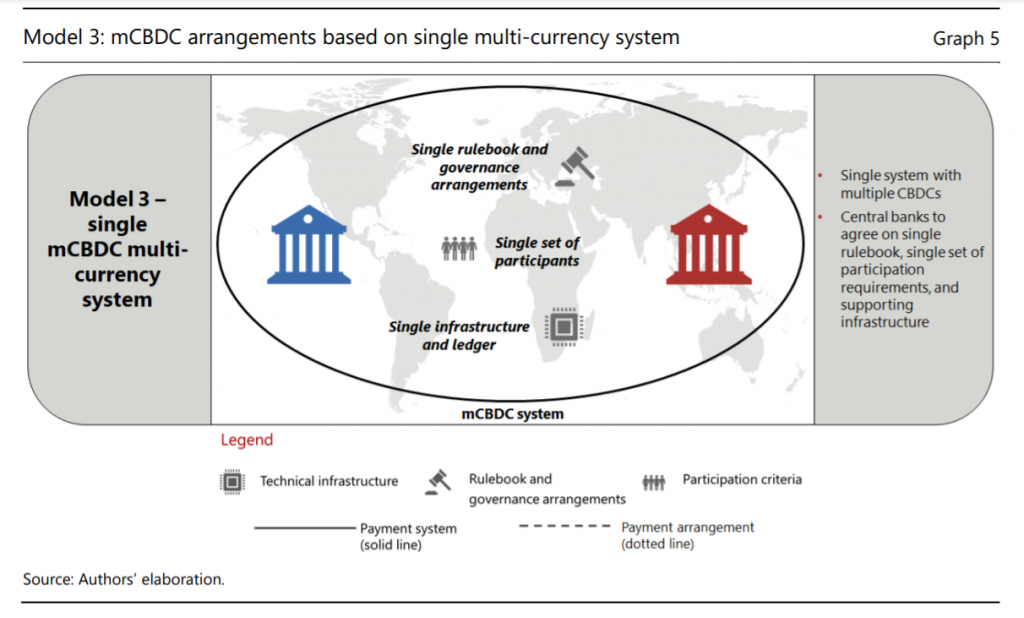

« Les banques peuvent perdre 60 milliards de dollars au profit des autoroutes du cybercash », torpille ce mardi Andy Mukherjee, l’un des chroniqueurs financiers de Bloomberg. Ce qu’il surnomme « autoroutes du cybercash », c’est en fait le Model 3, un système technique unique intégré à l’échelle internationale permettant la circulation transfrontalière des différentes monnaies numériques.

Pour la petite histoire, l’autorité monétaire de Singapour a dirigé le développement de ce réseau de réglement multidevises basé sur la blockchain avec lequel il est possible d’émettre et de distribuer des devises digitales. Que ce soient des monnaies numériques de banques centrales (MNBC) ou du « cash électronique » de banques commerciales. Les interfaces du Model 3 accueillent en plus d’autres réseaux de blockchain, qui se connectent et s’intègrent de manière facilitée.

« Ce réseau a permis d’étendre l’utilisation des smart contracts afin de répondre plus efficacement aux cas d’utilisation commerciale tels que le DvP avec les échanges privés, les paiements conditionnels et le séquestre pour le commerce, ainsi que les engagements de paiement pour le financement du commerce », soulignait en juillet dernier le rapport remis au G20 par la Banque internationale des règlements (BIS).

Les travaux sont en cours, sous le nom de Projet Dunbar qui a été présenté début septembre.

Le projet Dunbar, impliquant des partenaires des secteurs publics et privé, développe des prototypes de plateformes partagées afin d’effectuer des transactions directes entre les institutions, en réduisant les coûts et en augmentant la vitesse. « Ce projet jettera les bases de la connectivité des paiements mondiaux », se félicite Andrew McCormack, responsable du BIS Innovation Hub Center à Singapour. Les résultats sont attendus pour début 2022 mais des plateformes seront rendues publiques dès novembre prochain.

Baisse de trafic = baisse de péage

Autrement dit, insiste Andy Mukherjee, les banques devraient déjà sérieusement s’inquiéter, surtout celles qui profitent de conversions à prix opaques et de gros frais. Il est de notoriété publique que les virements transfrontaliers restent trop lents et trop chers pour les particuliers.

« Concourant contre ce système supérieur, les banques pourraient perdre du trafic – et 60 milliards $ en commission », assure l’éditorialiste de Bloomberg.

Contrairement aux cryptomonnaies telles que le bitcoin, les « monnaies numériques officielles » ne sont pas encore opérationnelles. Parmi les grandes économies, les plans de la Chine sont les plus avancés avec son yuan digital. D’autres nations n’en sont encore qu’à la conception ou dans des phases pilotes.

Les banques centrales restent convaincues que ces « reconnaissances de dette électroniques », que le grand public pourra obtenir via smartphones ou PC pour les dépenser comme de l’argent sans avoir besoin d’un compte bancaire, peuvent améliorer l’inclusion financière. Et tenter d’éloigner BTC, ETH et autres crypto-actifs. Mais les responsables monétaires ont encore de nombreux défis à relever en termes d’efficacité, de confidentialité et de politique.

« Les responsables doivent décider maintenant comment l’argent numérique de leur pays interagira avec les jetons d’autres pays à l’avenir. À l’heure actuelle, il n’existe pas de telles règles internationales », remet en contexte Andy Mukherjee.

L’impact ne sera en tout cas pas négligeable. L’adoption des monnaies numériques de banques centrales pourrait avoir un effet négatif pour le crédit des banques. Et ce fameux Model 3 constitue l’alternative la plus risquée pour les activités de transfert.

Lire aussi: