Avec l’annonce dimanche soir que tous les clients de la Silicon Valley Bank en faillite verraient l’intégralité de leurs dépôts rétablis lundi matin, les 72 heures d’incertitude dans le secteur technologique américain ont pris fin provisoirement.

Débâcle de la Silicon Valley Bank : pas de renflouement avec l’argent des contribuables… Vraiment ?

Pourquoi est-ce important ?

Le fait que ce même secteur, qui a été couvert de tous les péchés du monde par les médias grand public ces dernières années, ait dû faire appel au gouvernement pour être renfloué n'est pas accepté par tous. Bien que l'administration Biden ait répété à plusieurs reprises qu'il n'était pas question de "renflouement" et que l'argent des contribuables n'était pas impliqué dans le procédé, les contribuables savent mieux de quoi il s'agit.L’essentiel : l’administration Biden insiste sur le fait que l’annonce n’est pas considérée comme un « renflouement ». Ce concept est considéré comme l’un des plus toxiques par l’électorat américain depuis la crise financière de 2008.

Les contribuables resteront à l’abri. Mais est-ce bien le cas ?

- « Je ne cesse de le répéter : aucune perte ne sera supportée par les contribuables. L’argent proviendra des frais payés par les banques au fonds d’assurance des dépôts. Les investisseurs dans les banques ne seront pas protégés », déclare Biden lors d’un discours à la Maison Blanche. « Ils ont pris un risque en toute connaissance de cause et lorsque ce risque n’a pas porté ses fruits, les investisseurs ont perdu leur argent. C’est ainsi que fonctionne le capitalisme. »

- « Les Américains peuvent être sûrs que le système bancaire est sûr », continue Biden. « Vos dépôts seront là quand vous en aurez besoin. »

- Les dirigeants des banques sont moins bien lotis et seront licenciés après la reprise par la FDIC.

- Si l’ensemble de l’opération devait entraîner des pertes pour la Federal Deposit Insurance Corporation (FDIC), celles-ci seraient couvertes par un prélèvement spécial sur les banques assurées au niveau fédéral, selon une déclaration commune de la FDIC, de la Réserve fédérale et du département du Trésor.

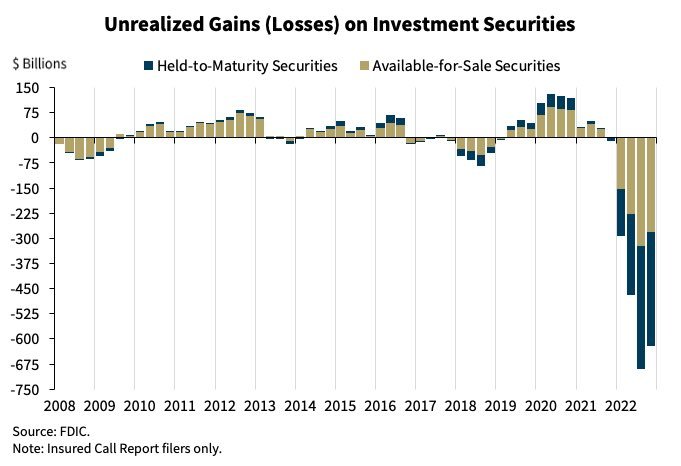

- Le fait que ces banques récupèrent ces prélèvements auprès de leurs clients semble être devenu un détail dans toute cette affaire. En outre, la FDIC dispose d’à peine 120 milliards de dollars, alors que les banques américaines totalisent quelque 620 milliards de dollars de dépréciations potentielles sur les titres. Un problème déjà soulevé par le président du dépôt fédéral en novembre 2020.

La loi Dodd-Frank

Retour en arrière : en 2008, les grandes banques de Wall Street et l’industrie automobile américaine ont dû être renflouées par les contribuables. Cela a conduit à l’introduction de la loi Dodd-Frank en 2010. Cette loi a renforcé la réglementation sur les banques afin d’éviter de nouvelles débâcles similaires.

- Mais en 2018, le président Trump a approuvé un assouplissement de ces règles. Cette mesure a principalement profité aux petites banques – comme la Silicon Valley Bank – qui géraient moins de 250 milliards de dollars.

- Certains tentent maintenant de rendre Trump responsable de la débâcle de la SVB. C’est un peu court comme raisonnement. Les ajustements à Dodd-Frank ont également été approuvés par 17 démocrates au Sénat.

- Biden veut maintenant un nouvel ajustement de Dodd-Frank. Mais les chances qu’il parvienne à faire adopter cette mesure par le Sénat sont minuscules. Dans les petits États, en particulier, on veut éviter un déplacement massif de l’épargne des petites banques régionales vers les grandes banques de New York. Tant les républicains que les démocrates attribuent la cause des problèmes de SVB à la gestion de la banque plutôt qu’à l’assouplissement de la loi Dodd-Frank.

Trump, Sanders, DeSantis et les autres

La politique, c’est la politique. Mais à l’approche de l’élection présidentielle de 2024, une série de politiciens trouvent manifestement nécessaire de capitaliser sur la débâcle de la SVB. Trump pointe Biden et Biden pointe Trump.

- Donald Trump pense – comme toujours – que l’attaque est la meilleure défense. Dans un post sur son propre réseau Truth Social, Trump a écrit samedi en lettres majuscules que « NOUS AVONS UNE GRANDE DÉPRESSION, BEAUCOUP PLUS GRANDE ET PLUS LOURDE QUE CELLE DE 1929. POUR PREUVE, LES BANQUES COMMENCENT DÉJÀ À S’EFFONDRER !!! ».

- Dans un communiqué, Biden a rappelé que sous l’administration Obama, la loi Dodd-Frank a été introduite pour réglementer les banques comme SVB, mais que ces règles ont été assouplies par l’administration Trump.

- L’ancien candidat à l’investiture démocrate Bernie Sanders a également laissé échapper un mot. « Ce n’est pas le moment pour les contribuables américains de renflouer la Silicon Valley Bank. S’il doit y avoir un renflouement de la Silicon Valley Bank, il doit être financé à 100 % par Wall Street et les principales institutions financières. Nous ne pouvons pas continuer sur la voie du socialisme pour les riches et du capitalisme pour tous les autres ».

- Ron DeSantis, candidat non déclaré du GOP à l’élection présidentielle, a ensuite accusé la Silicon Valley Bank d’être « woke ». Elle aurait accordé trop d’attention à la diversité et à l’inclusion.

« SVB était trop favorable au secteur technologique »

- Un autre candidat républicain à l’investiture présidentielle, l’entrepreneur en biotechnologie Vivek Ramaswamy, estime que les épargnants doivent également assumer les conséquences de leurs décisions.

- « Les dirigeants de startups doivent mieux gérer leurs risques financiers et se diversifier auprès de plusieurs parties », a-t-il déclaré.

- Selon lui, de nombreux fondateurs d’entreprises technologiques ont été financièrement récompensés pour avoir effectué leurs opérations bancaires auprès de la SVB.

- La banque s’est en effet spécialisée dans les prêts aux start-ups à haut risque. Cela permettait aux fondateurs de conserver une part plus importante dans leur entreprise.

- « Les contribuables ne participeraient jamais à une telle croissance des actifs, et il ne faut donc pas leur demander de payer la facture lorsque les risques surviennent. »

Biden entre le marteau et l’enclume

Quelle est la suite des événements ? Biden est entre le marteau et l’enclume. Il sait que le renflouement de la Silicon Valley Bank serait aussi impopulaire que les renflouements de 2008. Mais une grave crise financière lui ferait tout autant de mal et compromettrait sa réélection.

- Y a-t-il quelque chose de positif pour les contribuables ? Il semble peu probable que les banques centrales augmentent davantage les taux d’intérêt au milieu d’une crise bancaire. Toutefois, l’inflation étant loin d’être maîtrisée, il est peu probable qu’elles abaissent le coût des emprunts à court terme.

(MB)