Mercredi, l’euro était au niveau le plus haut jamais constaté depuis novembre 2018. Les Américains devront dorénavant débourser près de 1,16 dollar américain pour la monnaie unique. Alors que l’accord conclu par les 27 pays de l’UE le week-end dernier profitera à l’euro, le dollar, en revanche, est mis en péril.

L’UE Vs les États-Unis

L’Union européenne a fait preuve d’une certaine unité, cela malgré toutes les difficultés rencontrées lors du sommet européen. Trois points méritent d’être soulevés:

- La BCE peut racheter indéfiniment les dettes de tous les pays de l’UE, en particulier des États membres les plus faibles.

- Le pacte de stabilité et de croissance, qui stipule que le déficit budgétaire ne doit pas dépasser 3 % du PIB, est mis en veilleuse, tout comme le sont d’autres règles restrictives.

- Pour la première fois dans l’histoire, l’UE empruntera de l’argent en bloc pour subventionner les pays les plus touchés par l’épidémie. L’UE a également opté pour une mutualisation des dettes.

De l’autre côté de l’Atlantique, les États-Unis doivent faire face à une résurgence de l’épidémie. Il est encore difficile de mesurer les conséquences économiques de la pandémie, mais on peut déjà s’attendre à ce qu’elles soient lourdes. La politique de confrontation de Donald Trump avec la Chine et l’Europe se poursuivra jusqu’à l’élection présidentielle, qui s’annonce comme une des plus cruciales de l’histoire. Voilà pourquoi à partir de septembre, les marchés financiers se concentreront principalement sur ce point, même si les investisseurs sont également préoccupés par les problèmes sociaux internes.

Faut-il s’attendre à une forte baisse du dollar américain?

Plusieurs analystes estiment que c’est tout à fait possible. En voici les raisons :

- Pendant la crise sanitaire, l’euro n’a pas baissé par rapport au dollar. Cela n’a pas toujours été le cas, car le dollar est traditionnellement considéré comme une ‘valeur sûre’.

- La politique expansionniste des États-Unis est encore plus importante que dans les autres pays de l’OCDE, ce qui entraîne une plus forte dépréciation du dollar.

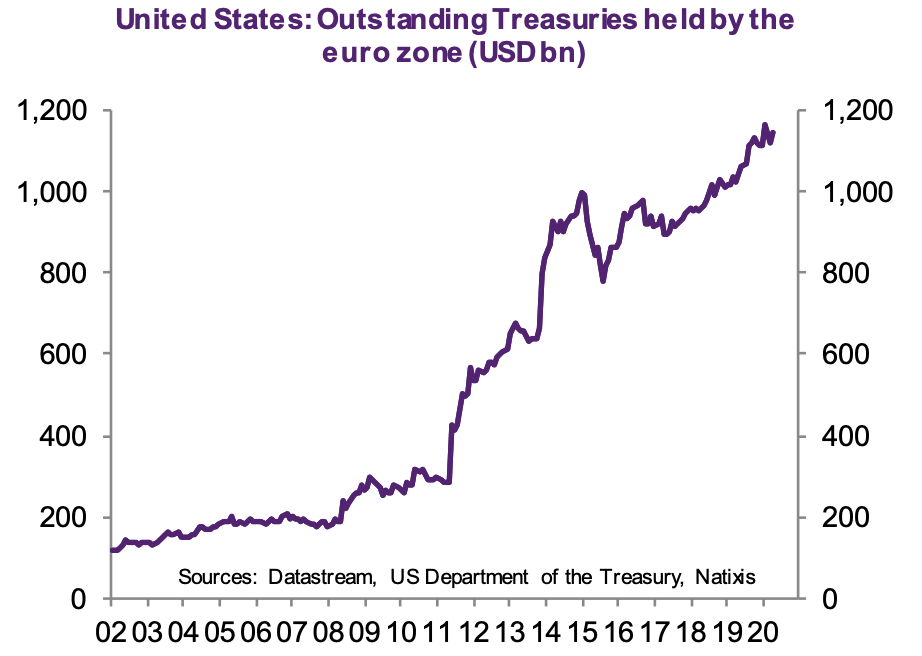

- Les Européens peuvent investir les excédents de leur épargne dans l’UE plutôt qu’aux États-Unis, ce qui ne s’est pas produit depuis des années. Le graphique ci-dessous indique d’ailleurs l’évolution de la zone euro qui acquiert de plus en plus d’obligations américaines 2011.

- Une présidence de Joe Biden serait moins intéressante pour les gros capitaux et donc pour les États-Unis.

- L’afflux des capitaux étrangers vers les économies émergentes est à nouveau en hausse depuis mi-mai, ce qui défavorise le dollar.

L’Europe bénéficie donc (pour l’instant) d’une longueur d’avance, reste à savoir si cela se stabilisera à long terme. À l’inverse de l’Europe, les entreprises américaines ont également beaucoup moins d’obligations vis-à-vis de leurs employés, ce qui, au fil des années, s’est traduit par une bien meilleure capacité à redresser rapidement la situation en temps de crise.