La liste croissante des échecs de la Réserve fédérale américaine en matière de politique, de surveillance et de communication est de plus en plus lourde de conséquences, non seulement pour les Américains, mais aussi pour le reste du monde. L’institution la plus importante de l’économie mondiale s’est égarée et doit remédier d’urgence à deux déficiences structurelles.

Réagissant à l’effondrement soudain de la Silicon Valley Bank, André Esteves, un haut responsable bancaire brésilien, a récemment déclaré à Bloomberg que « le risque de taux d’intérêt pour SVB aurait été évident pour n’importe quel stagiaire bancaire en Amérique latine ». Pour certains, cette remarque semblera plutôt audacieuse venant d’une région qui n’a pas manqué de problèmes dans le secteur bancaire. Néanmoins, le sentiment d’Esteves est révélateur, car il reflète les préoccupations croissantes dans le monde entier concernant la politique de la Réserve fédérale américaine et ses retombées négatives sur d’autres pays.

Il y a de bonnes raisons de s’inquiéter. Au cours des trois dernières années, la Fed a mal géré son cycle de hausse des taux d’intérêt, a été confrontée à des allégations de délits d’initiés, a trébuché dans sa supervision des banques et, par une communication incohérente, a alimenté la volatilité des marchés à plusieurs reprises au lieu de la calmer.

Un enjeu pour tous

Ces manquements sont de plus en plus lourds de conséquences pour le public. L’inflation est restée trop élevée pendant trop longtemps, privant les gens de leur pouvoir d’achat et frappant particulièrement les plus pauvres. Les faillites bancaires du mois dernier ont été jugées suffisamment graves pour que les autorités « brisent le verre » en déclenchant « l’exception pour risque systémique » ; mais cette réaction pourrait maintenant imposer un fardeau plus lourd à tous les déposants. Ces développements, y compris la menace d’une réduction de la disponibilité du crédit, ont augmenté le risque de récession aux États-Unis, alimentant l’insécurité des revenus dans ce qui serait autrement considéré comme une économie forte.

Les problèmes de la Fed devraient inquiéter tout le monde. Une perte de crédibilité affecte directement sa capacité à maintenir la stabilité financière et à guider les marchés d’une manière compatible avec son double mandat de maintien de la stabilité des prix et de soutien à l’emploi maximum. Personnellement, je ne me souviens pas avoir vu autant d’anciens responsables de la Fed critiquer les projections économiques de l’institution, qui à leur tour influencent la conception et la mise en œuvre de sa politique monétaire.

Les critiques internationales concernant les défaillances de la Fed (et leurs retombées négatives à l’échelle mondiale) se sont multipliées. En octobre dernier, Edward Luce, du Financial Times, a bien rendu compte de la situation dans un commentaire intitulé « Le monde commence à détester la Fed ». Plus récemment, lors de leur conférence de presse, les responsables suisses chargés de la vente forcée en urgence de la deuxième banque du pays ont indiqué que la faillite de SVB avait contribué à leurs problèmes.

Les marchés s’en moquent

Je ne me souviens pas non plus d’une époque où les marchés ont fait preuve d’un tel mépris à l’égard des prévisions de la Fed. La divergence entre la trajectoire des taux d’intérêt annoncée par la Fed pour 2023 et les attentes du marché a récemment atteint 1%. Il s’agit d’un écart remarquablement important pour la banque centrale au cœur du système financier mondial. Les marchés continuent d’aller à l’encontre de tout ce qu’ils ont entendu et lu de la part de la Fed en tablant sur une baisse des taux dès le mois de juin.

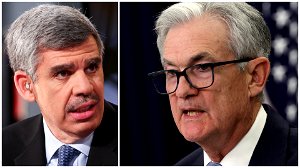

La communication incohérente de la Fed n’a pas aidé. Une étude récente révèle que « la volatilité du marché est trois fois plus élevée lors des conférences de presse de l’actuel président Jerome Powell que lors de celles de ses prédécesseurs, et elles ont tendance à inverser les réactions initiales du marché aux déclarations du Comité. »

Il n’est donc pas étonnant que des mouvements extrêmes se soient produits dans la partie de la courbe des taux qui est fortement influencée par la Fed et qui sert de base à toute une série d’activités financières nationales et internationales. Au cours des dernières semaines, par exemple, le rendement à deux ans a évolué dans une fourchette tout à fait inhabituelle de 1,5%, alimentant le discours – et pas seulement dans les médias financiers spécialisés – d’une « négociation d’obligations folle ».

Les erreurs d’analyse de la Fed

Ces divergences font suite à des erreurs commises par la Fed. Après avoir persisté à qualifier l’inflation de « transitoire » pendant la majeure partie de l’année 2021, la Fed n’a pas agi rapidement une fois qu’elle a tardivement « retiré » ce diagnostic erroné. En conséquence, elle a finalement dû freiner avec une série sans précédent de quatre hausses consécutives de 0,75%.

À ce stade, il est indéniable que la banque centrale la plus puissante du monde a dérapé dans ses analyses, ses prévisions, sa politique et sa communication. C’est la mauvaise nouvelle. La bonne nouvelle, c’est que la Fed peut encore redresser la barre en adoptant une meilleure approche stratégique pour son analyse et ses actions, et en s’attaquant à deux problèmes structurels majeurs.

Le premier problème est la pensée de groupe : les décideurs de la Fed semblent manquer de la diversité des points de vue et de l’expertise globale que l’on trouve dans les autres grandes banques centrales. Ils feraient bien de suivre l’exemple de la Banque d’Angleterre et d’ajouter deux membres externes indépendants avec droit de vote au comité de décision.

Le deuxième problème concerne la responsabilité fondamentale. Bien que le président de la Fed se présente devant le Congrès deux fois par an, ces auditions ne permettent pas de se concentrer sur ce qui est vraiment important : la conception et la mise en œuvre de la politique de la Fed. Le processus a besoin d’un autre niveau de diligence raisonnable, avec des spécialistes dans le domaine faisant également rapport au Congrès avant les témoignages régulièrement programmés.

La question de savoir si la Fed dirigée par Powell restera dans les mémoires aux côtés de la Fed de Paul Volcker pour avoir vaincu l’inflation, ou aux côtés de la Fed d’Arthur Burns pour avoir ouvert la porte à la stagflation, fait l’objet de nombreux débats. Je crains que l’on ne finisse par se souvenir d’elle dans une catégorie à part, comme la Fed qui a sapé sa propre crédibilité, son autonomie politique et le rôle crucial d’ancrage de l’Amérique au centre de l’économie mondiale.

Une opinion parue dans Project Syndicate.

Mohamed A. El-Erian, président du Queens’ College de l’Université de Cambridge, est professeur à la Wharton School de l’Université de Pennsylvanie et auteur de The Only Game in Town : Central Banks, Instability, and Avoiding the Next Collapse (« Tout ce qui compte : les banques centrales, l’instabilité et la prévention du prochain effondrement », Random House, 2016).

(CP)