Le boom des marchés boursiers depuis 10 ans est principalement dû au taux d’intérêt artificiellement bas.

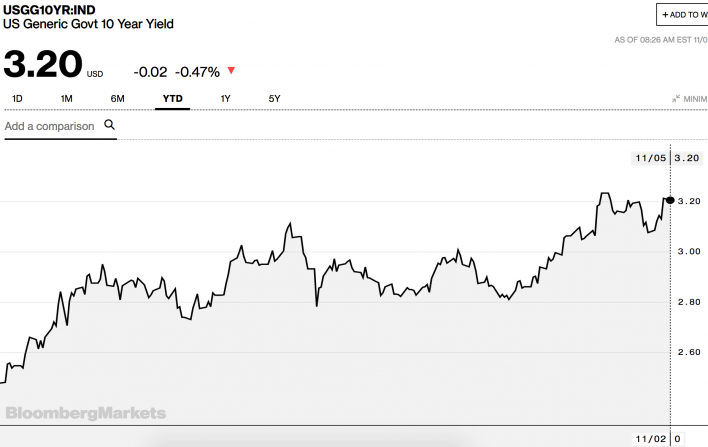

Vendredi, toute personne achetant des obligations du gouvernement américain avec une échéance à 10 ans était récompensée par un taux d’intérêt de 3,22 %, un pourcentage presque égal au record des sept dernières années, et supérieur à tout ce qui a été payé au cours des 5 dernières années.

La hausse de la bourse est le produit des taux d’intérêt artificiellement bas

C’est ce taux d’intérêt qui sera également surveillé par les investisseurs dans les prochains jours. Pourquoi ? La raison est évidente : le boom des marchés boursiers depuis 10 ans est principalement alimenté par des taux d’intérêt artificiellement bas. Lorsque la Fed et la BCE ont toutes deux maintenu le taux d’intérêt zéro pendant des années, les investisseurs n’avaient pas d’autre choix que de placer leur argent en actions pour gagner quelque chose. Mais maintenant que les taux d’intérêt remontent, il existe effectivement des alternatives moins risquées pour placer son argent.

3,22 % est un taux d’intérêt contrôlable, mais une fois qu’il se situera au-dessus de 3,4 % et s’approchera des 4 %, il aura inévitablement un impact négatif sur les marchés boursiers. Pourquoi toujours investir dans des actions surévaluées alors qu’une simple obligation américaine rapporte de 3,5 % à 4 % d’intérêts ?

Mario Draghi, président de la BCE, a récemment déclaré que le taux d’intérêt directeur de la zone euro resterait bas pendant des mois. Mais de l’autre côté de l’Atlantique, l’augmentation du taux d’intérêt directeur a commencé il ya quelque temps, en raison de la surchauffe menaçante de l’économie américaine. Depuis décembre 2015, le taux d’intérêt à court terme a déjà été augmenté 8 fois. La FED devrait encore introduire une augmentation des taux d’intérêt cette année et à plusieurs reprises en 2019.

Pourquoi les intérêts sur les obligations d’État avec une échéance plus longue augmentent-ils ?

Ensuite, il y a l’intérêt à long terme. Ce dernier est déterminé par les marchés, sur la base du simple jeu de l’offre et de la demande. Cet intérêt a fortement augmenté ces dernières semaines. La raison ? Les excellents résultats obtenus par l’économie américaine au cours des derniers mois, qui impliquent que le plein emploi du mois dernier a entraîné la plus forte augmentation de salaire en plus de 10 ans. L’augmentation de l’inflation qui en résulte a également entraîné une hausse des taux d’intérêt à long terme, y compris celle des obligations d’État à 10 ans.

Les prochains jours seront cruciaux à cet égard. Les élections de mi-mandat aux États-Unis ont été proclamées comme étant un référendum sur sa politique par le président Trump. Il y a 2 ans, les sondages étaient totalement trompeurs et indiquaient que Trump n’avait que 5 à 25 % de chances de remporter les élections. Personne ne sait vraiment aujourd’hui si une majorité le soutient ou le rejette. Le consensus est que les républicains perdront la Chambre des Représentants mais conserveront le Sénat. Si cette hypothèse se vérifiait, les Bourses américaines – en hausse depuis 10 ans – s’enfonceraient probablement dans une spirale infernale, car Trump ne serait plus totalement libre d’appliquer son programme favorable aux entreprises (réductions fiscales, assouplissement de la réglementation, …), comme cela a été le cas sur les deux dernières années. Les obligations d’État peuvent offrir plus de sécurité aux investisseurs et plus le taux d’intérêt est élevé, plus la demande pour des obligations d’État sera forte.

Mais jusqu’à mercredi matin, les États-Unis et le reste du monde resteront dans le flou.