La stratégie des banques centrales des pays membres de l’OCDE devient de plus en plus claire. La politique monétaire expansionniste se poursuit à la fois pendant les récessions et pendant les périodes de boom économique. En conséquence, l’inégalité des revenus ne fera qu’augmenter.

Les banques centrales des États-Unis, du Japon, de l’UE et du Royaume-Uni ont fait de grands efforts ces dernières semaines pour sauver l’économie paralysée par la pandémie du Covid-19.

Les banques centrales poursuivent ainsi une stratégie engagée depuis quelque temps. Pendant les récessions, les banques centrales éparpillent de l’argent afin que les gouvernements puissent poursuivre une politique budgétaire extrêmement expansionniste. Mais aussi pendant les périodes de boom, une politique offensive est menée pour éviter les crises financières.

Les conséquences

En conséquence, nous évoluons vers une situation où les politiques expansionnistes sont de facto toujours menées. Cela a un certain nombre de conséquences importantes.

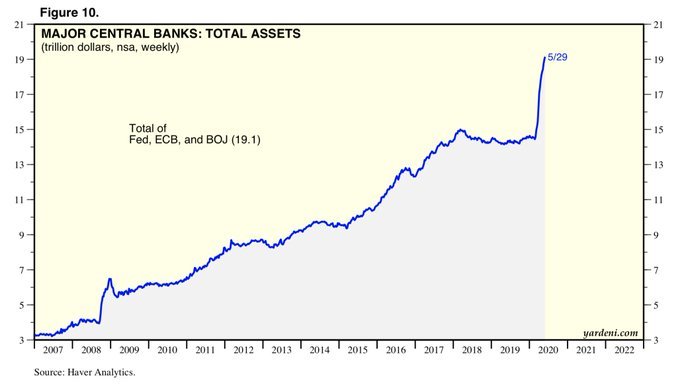

- Les banques centrales n’ayant pas tenté d’assainir leurs bilans depuis 2008 (voir graphique), les obligations d’État émises en période de récession sont annulées. En d’autres termes, elles ne doivent jamais être remboursées et sont donc gratuites. Cela signifie qu’il n’y a plus de limite aux déficits ou déficits fiscaux.

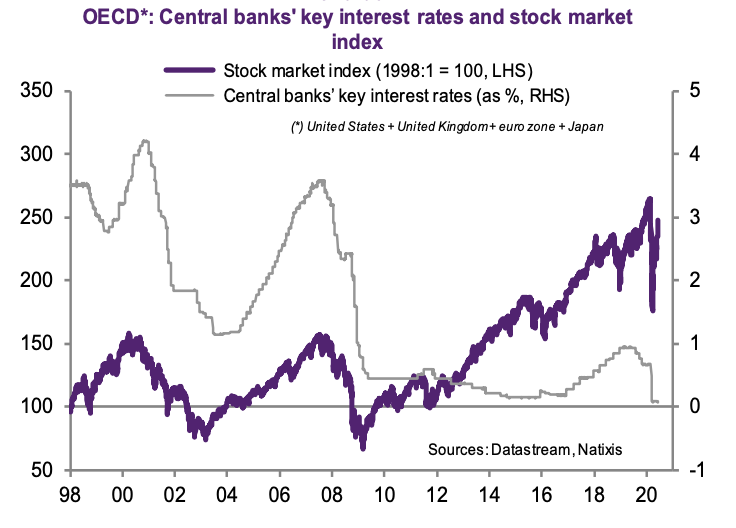

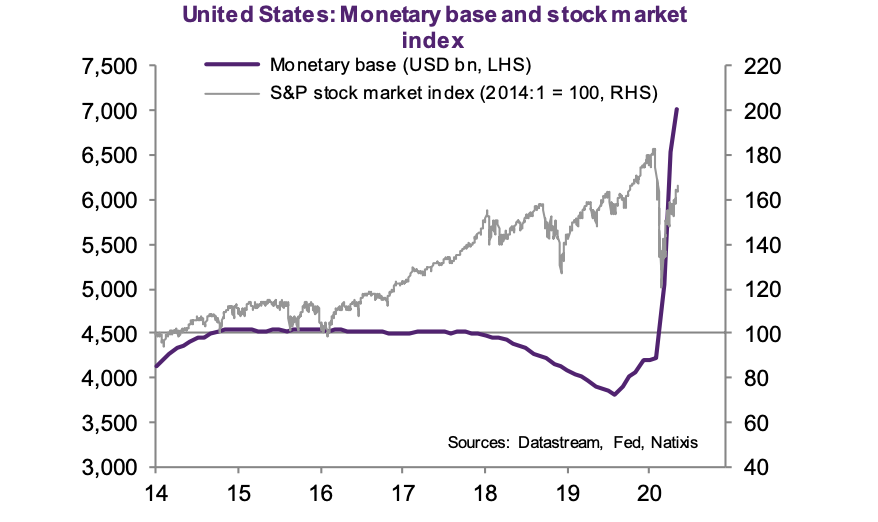

2. Il y a toujours une abondance de liquidités (voir premier graphique ci-dessous, ligne violette) et les taux d’intérêt restent toujours bas (en 2008-2009, c’est la hausse des taux d’intérêt qui a fait chuter les prix de l’immobilier. En 2018, c’est la tentative de la Fed d’assainir son bilan qui a finalement fait chuter les cours des actions). Peu de temps après une récession, cela entraîne une augmentation des actifs (immobilier et bourse) et une probabilité de plus en plus faible d’éclatement des bulles. Pour la simple raison que les bulles deviennent la norme et ne font plus exception. En conséquence, l’inégalité des revenus augmente également. Celui qui possède des actifs financiers et / ou des biens immobiliers s’enrichit, mais celui qui épargne ou loue s’appauvrit.

La santé des entreprises dans un pays ne détermine plus le prix d’une action

Déjà en octobre de l’année dernière, Torsten Slok, l’économiste en chef de Deutsche Bank Securities, est arrivé à la conclusion que la santé du monde des affaires dans un pays ne détermine plus le prix d’une action.

Selon Slok, de nouvelles règles s’appliquent désormais aux marchés financiers. Par exemple, les banques centrales offrent des filets de sécurité financière illimités et la Modern Monetary Theory (MMT) devient de plus en plus une réalité grâce à une politique fiscale plus agressive.

La politique monétaire moderne (MMT)

Selon les partisans du MMT, les taux d’intérêt auxquels les pays peuvent emprunter sont à long terme inférieurs à la croissance de la valeur de la production. En d’autres termes, la richesse que nous créons grâce à ces dettes est supérieure aux montants que nous devons rembourser. Le montant de l’argent imprimé n’est plus pertinent tant que l’inflation est maîtrisée.

Slok s’est donc demandé si les marchés boursiers pouvaient encore baisser. Il pensait que même une récession aurait peu d’impact sur les marchés du crédit. Le Covid-19 n’était pas encore le cas, mais la reprise rapide des marchés boursiers dans ce qui est la plus grande dépression économique depuis la Seconde Guerre mondiale est maintenant prouvée par les Allemands.

Pourquoi les investisseurs vendraient-ils des actions si les banques centrales promettaient une politique d’assouplissement budgétaire, en injectant à nouveau des milliards sur les marchés boursiers et en maintenant les taux d’intérêt bas? Une mesure qui ne peut que faire monter le prix des actions et de l’immobilier.

Slok a été l’un des premiers économistes à soutenir que le cours des actions d’une entreprise n’est plus déterminé par les performances économiques, mais par les politiques des banques centrales.