Le niveau d’endettement record des Etats pousse les banques centrales à prendre des mesures spécifiques pour limiter qu’ils se retrouvent en difficulté financière. Mais ces mesures ne sont pas neutres pour les citoyens ordinaires et les entreprises.

Un grand nombre de pays ont une dette publique particulièrement élevée, en particulier le Japon, dont la dette représente plus du double du PIB (236,4 % exactement), l’Italie (131,4 %), ou les Etats-Unis (107,8 %), par exemple. La Belgique, avec son endettement qui représente 103,2 % de son PIB, se classe également dans le top 20 des pays les plus endettés du monde.

De telles montagnes de dettes ont des conséquences : elles exposent les Etats à des attaques des investisseurs sur les marchés financiers, inquiets qu’ils se retrouvent en situation de défaut en cas de choc économique. Une telle situation serait autoréalisatrice : la fuite des investisseurs (baisse de la demande pour les obligations souveraines) provoquerait une augmentation des taux d’intérêt servis sur les obligations souveraines de ces Etats, matérialisant l’augmentation du risque lié à ces produits. A son tour, cette augmentation des intérêts provoquerait une hausse du coût de la dette, qui pourrait effectivement mettre les finances de l’Etat en question en danger… et renforcer les craintes des investisseurs, créant de ce fait un cercle vicieux.

Des mesures de répression financière pour assurer un financement à bon compte des Etats

Pour se prémunir contre ce type de risque, les gouvernements peuvent être tentés de prendre des mesures visant à garantir les bonnes conditions de financement de leur dette, en s’assurant soit de la disponibilité des capitaux qui y sont consacrés, soit du coût modique de son financement : c’est ce que l’on appelle la “répression financière”. Par exemple, les Etats peuvent introduire des réglementations bancaires visant à contraindre les banques ou les organismes d’assurance à investir un certain ratio d’obligations souveraines. Ils peuvent aussi imposer des contrôles de capitaux pour empêcher les agents économiques d’investir à l’étranger, et maintenir ainsi l’épargne domestique dans le pays. Mais parfois, ce sont aussi les banques centrales, qui ont pour mission de favoriser la croissance économique, qui peuvent être amenées à prendre des mesures qui conduisent à de la répression financière, notamment lorsqu’elles maintiennent les taux d’intérêt à des niveaux anormalement bas, ou qu’elles mènent des politiques d’assouplissement quantitatif fondées sur l’achat d’obligations souveraines.

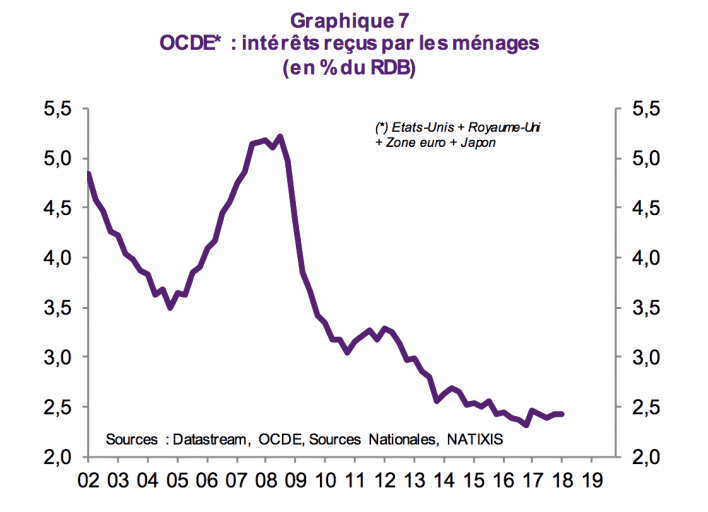

Or, ces mesures ne sont pas anodines pour les particuliers et les entreprises, car elles introduisent une distorsion des marchés, rappelle Patrick Artus, économiste en chef à la banque d’investissement française Natixis. Il explique entre autres que ces politiques sont à l’origine des taux d’intérêt anormalement bas que l’on constate actuellement dans les pays de l’OCDE, lesquels spolient les épargnants, dont l’épargne n’est plus rétribuée comme elle devrait l’être dans une situation normale.

Pire, il affirme que cette répression financière est devenue irréversible, et que les marchés financiers ne pourront plus être libéralisés, ce qui signifie qu’ils seront désormais systématiquement affectés par des distorsions à l’origine d’inefficacités.

Pour étayer son explication, il prend 3 exemples.

1 – Les pays de l’OCDE

Dans ces pays, les taux d’intérêt ont été maintenus à de faibles niveaux, comparativement à la croissance, surtout depuis la crise financière de 2008. L’objectif était de soutenir la croissance, mais aussi d’éviter aux Etats surendettés par les politiques de relance d’être confrontés à un problème d’insuffisance de financement, qui pourrait conduire à une crise de la dette dans certains de ces pays. “Il est alors obligatoire de maintenir des taux d’intérêt anormalement bas, donc de spolier dans le long terme les prêteurs, ce qui est la première forme de répression financière”, écrit Artus.

Le graphique ci-dessous, qui compare la dette publique (ligne en gras) des Etats-Unis, du Royaume-Uni, du Japon et de la zone Euro avec le total des intérêts (trait mince) payés sur cette dette publique, est à ce titre très révélateur : il montre que ces derniers se sont effondrés depuis 2011. Autrement dit, le coût du financement public a beaucoup baissé depuis cette époque, alors que les dettes ont atteint un niveau record.

2 – La Chine

En Chine, cet abaissement des taux d’intérêt, opéré par la banque centrale, a incité les épargnants à rechercher de meilleurs rendements à l’étranger, ce qui a déclenché une fuite des capitaux entre 2014 et 2016, et laminé les réserves en devises du pays. Le pays a donc pris une seconde mesure de répression financière pour l’aider à financer sa dette colossale : un contrôle des capitaux, visant à contraindre les épargnants chinois à placer leur argent dans le pays, et à assurer ainsi l’existence d’un vaste “pool” de capitaux, garant de coûts de financement faible. “Les épargnants chinois sont donc soumis à une double répression financière : ils ne peuvent pas investir à l’étranger, ils reçoivent une rémunération anormalement faible sur leur épargne investie en Chine”, précise Artus.

Mais ces mesures entraînent des distorsions du marché, qui se matérialisent par des bulles, comme celle de la construction chinoise. Ces investissements disproportionnés n’ont pas toujours été efficaces, comme en témoignent les nombreuses villes fantômes qui ont vu le jour en Chine au cours de ces dernières années.

3 – L’Europe

En Europe, la répression financière s’est exercée au travers de la modification de la réglementation applicable aux banques et aux entreprises d’assurance. Elles ont été ainsi forcées d’investir dans des obligations souveraines, au détriment d’autres actifs qu’elles auraient pu leur préférer. De cette manière, les Etats européens se sont ménagés des débouchés pour leurs émissions d’obligations.

La répression financière n’est pas sans dangers

Des taux d’intérêt anormalement faibles, déconnectés du taux de croissance de l’économie, une réglementation bancaire contraignante, des contrôles de capitaux, sont autant de facteurs qui introduisent des distorsions en modifiant les comportements des agents économiques. Ils sont notamment à l’origine d’inefficacités dans le choix de certains investissements, et empêchent les banques et les compagnies d’assurance de prêter les capitaux dont elles disposent aux entreprises, alors que celles-ci en ont cruellement besoin dans la zone euro.

Ils sont aussi responsables d’une insuffisance de l’épargne en conséquence de taux d’intérêt trop faibles, ou au contraire, d’un excès de celle-ci, lorsque les épargnants réagissent à de faibles rendements de leurs économies en augmentant le volume de celles-ci, comme c’est le cas en Allemagne.