Les investisseurs s’inquiètent de l’éclatement de la zone euro. Mais cette crainte est sans fondement, en effet, l’euro ne peut pas être brisé, car les pays de la zone euro ont des dettes trop importantes en euros, ce que les investisseurs réaliseront.

Les investisseurs s’inquiètent de l’éclatement de la zone euro. Mais cette crainte est sans fondement, car l’euro ne peut être brisé, parce que les pays de la zone euro ont des dettes tout simplement trop élevées en euros, ce que les investisseurs réaliseront.

C’est ce que Patrick Artus, l’économiste en chef de la banque d’ investissement française Natixis, écrit dans un rapport destiné aux investisseurs. Toutes les primes de risque qui sont une conséquence de l’espoir d’une scission de la zone euro ou de la disparition de l’euro devraient donc disparaître tôt ou tard, ce qui bénéficiera aux marchés financiers de la zone euro.

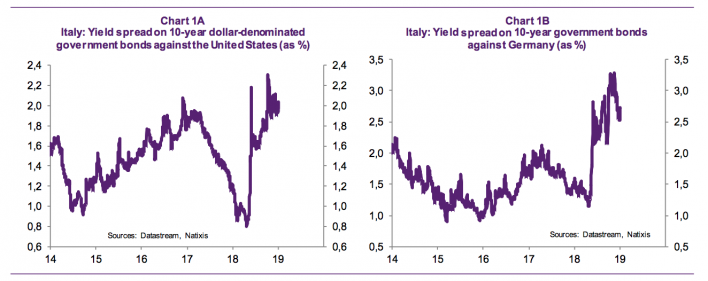

Artus défend sa position sur la base de deux graphiques dans lesquels on compare les «spreads» entre les obligations en euros et les obligations en dollars. Le spread correspond à la différence des taux intérêts sur les obligations d’État allemandes et italiennes, c’est-à-dire le pourcentage d’intérêts que l’Italie doit payer en plus par rapport à l’Allemagne pour obtenir la même somme d’argent.

Les deux graphiques montrent que la prime de risque est plus élevée pour les dettes italiennes en euros (à droite) que sur l’argent que Rome emprunte en dollars (à gauche). Cela indique que les investisseurs craignent une sortie italienne de l’euro (qui obligerait à convertir la dette en euros en lire italienne) par rapport à une faillite italienne (le pays pourrait continuer à emprunter en dollars, mais devrait payer une prime de risque nettement plus élevée).

Aucun pays ne peut quitter la zone euro

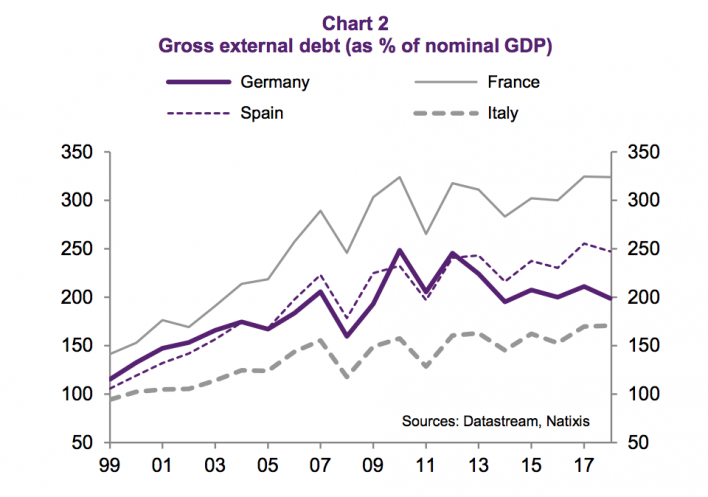

Pourtant, aucun pays ne quittera la zone euro, pense Artus. La raison en est connue : depuis l’introduction de la monnaie unique en 1999, les pays de la zone euro ont accumulé des dettes énormes en euros (graphique ci-dessous). Ces dettes se traduisent par des obligations d’État détenues par des investisseurs étrangers et par des obligations détenues par des sociétés et des banques.

Le cas de l’Italie

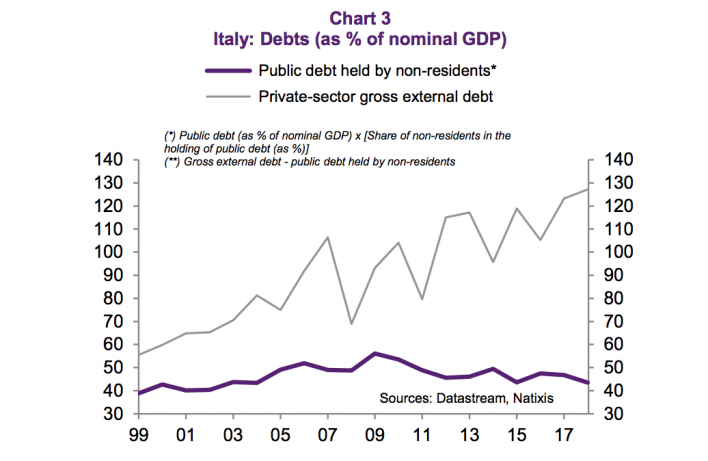

Dans le cas de l’Italie, le gouvernement pourrait convertir les obligations des investisseurs étrangers en devise locale (graphique ci-dessous, ligne violet), mais pas les dettes des acteurs privés (entreprises et banques – ligne grise), sinon, ils feraient faillite.

Les entreprises italiennes ont fait des investissements importants après l’introduction de l’euro, mais cela n’a pas été suffisant pour juguler l’érosion de leur productivité.

L’Italie est également confrontée à des problèmes économiques majeurs. Le fardeau de la dette représente désormais 132 % du produit intérieur brut, associé à une population fortement vieillissante, à une grave corruption et à une bureaucratie importante, à une faible productivité et à un manque d’investissements dans les infrastructures.

La forte baisse des primes de risque dans la zone euro est inévitable

Une sortie de la zone euro associée à une dévaluation immédiate augmenterait fortement l’endettement des entreprises et des banques, ce qui rend une telle sortie impossible.

Si un pays du sud de l’Europe quitte l’euro, ses dettes resteront en euros, ce qui pose problème, car sa nouvelle monnaie sera faible, ce qui risque de déclencher une série de défaillances et de faillites, comme c’était le cas en 2015 avec la Grèce.

Les gouvernements des pays de la zone euro le savent ou le comprendront rapidement. Selon Artus, une forte baisse des primes de risque dans la zone euro est donc inévitable.