Jeudi, la BCE examinera une éventuelle hausse des taux d’intérêt en juillet. Elle n’a que trop tardé. La dévaluation monétaire dans notre pays a atteint le chiffre astronomique de 8,97% en mai.

Cette destruction de la richesse et du pouvoir d’achat a deux coupables. Mais aucun d’entre eux – contrairement à ce que les politiciens aiment à nous dire – ne réside au Kremlin. Parce que la guerre et l’inflation ont une chose en commun : l’État seul peut les lancer et seul l’État peut les arrêter. L’État a le monopole de la guerre, de l’impression de la monnaie et de la fixation des taux d’intérêt.

La lutte contre l’inflation est la compétence essentielle de la BCE

La lutte contre l’inflation reste donc une compétence essentielle de l’État. Car c’est lui qui est copropriétaire de la Banque centrale européenne et de la Banque nationale. C’est le même État qui a soutenu le « Whatever it takes » de Mario Draghi.

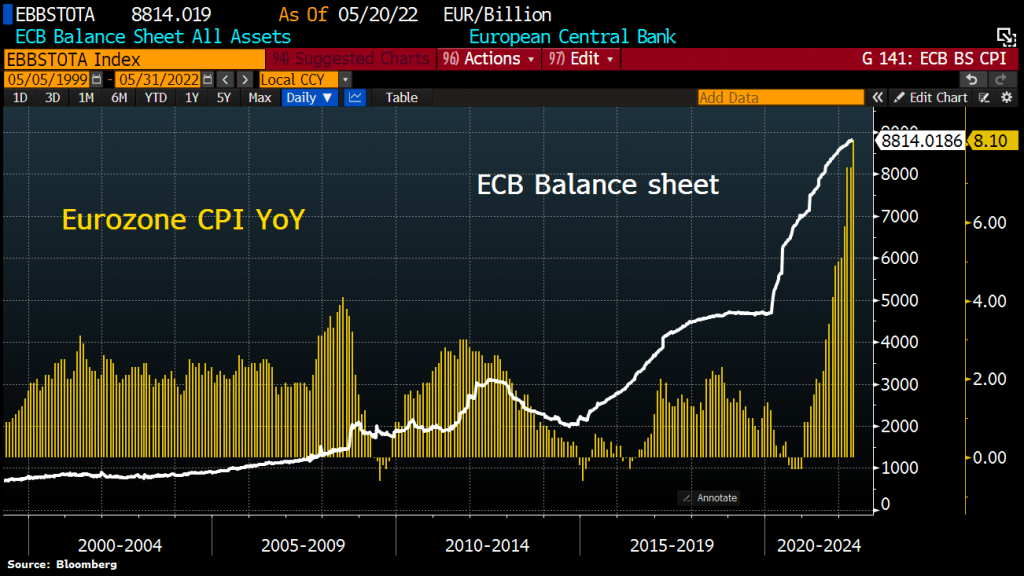

- Depuis la crise financière mondiale de 2008, la BCE a injecté 5.000 milliards d’euros supplémentaires sur le marché ? Cela signifie que la quantité d’argent détenue par les banques centrales de la zone euro a été multipliée par plus de six depuis 2008.

- La majeure partie de cet argent n’a pas généré de valeur ajoutée économique, qu’il s’agisse de chiffre d’affaires ou de bénéfices supplémentaires.

Cela a des conséquences. Beaucoup ont mis en garde contre ce tsunami financier dès le début. Il y a trop d’argent dans le monde, avons-nous écrit ici il y a quelque temps.

Il existe des méthodes pour contrer l’inflation

Il existe toujours des méthodes pour contrer l’inflation. Mais en raison de son emballement, chaque décision sur les taux d’intérêt comporte désormais un risque.

Beaucoup font référence à Paul Volcker, qui, en tant que président de la Réserve fédérale américaine (1979 à 1987), a fixé les taux d’intérêt à près de 20 %. Cela aussi a eu des conséquences.

- La détermination de Volcker et les taux d’intérêt élevés pour lutter contre l’inflation ont fait que les investisseurs n’osaient plus contracter de prêts à long terme.

- La demande globale dans l’économie a sensiblement diminué. Avec pour résultat que l’inflation a été immédiatement brisée.

La BCE devrait également relever sensiblement ses taux d’intérêt. Mais c’est exactement ce qu’elle n’ose pas faire. Lagarde est désormais prisonnière de la politique de rachat d’actions et d’obligations avec la politique d’accompagnement de taux d’intérêt nuls et négatifs, initiée par son prédécesseur.

Car la Grèce (193 % du PIB), l’Italie (150 %), le Portugal (127 %), la France (112 %) et la Belgique (107 %) risquent de crouler sous leurs dettes si les taux d’intérêt augmentent sensiblement. Peu productifs et dépendants de l’argent bon marché comme ils le sont, une lutte efficace contre l’inflation pousserait ces pays dans une profonde récession. Et avec eux, peut-être le reste de l’UE.

MB