Si le choix de Joe Biden de redonner sa confiance au républicain Jerome Powell comme patron de la Fed peut être largement considéré comme une manoeuvre politique, ce choix aura des conséquences majeures sur la politique monétaire des États-Unis. La Fed, comme la BCE d’ailleurs, fait face à de nombreux défis et est mise sous pression.

Joe Biden et Jerome Powell font face à un dilemme: comment parvenir à maîtriser l’inflation tout en ne bridant pas l’économie ? Cela passe sans doute par une politique monétaire plus stricte, basée sur une hausse des taux d’intérêt et la fin de l’injection de l’argent sans fin, ce que Powell incarne. Face à lui, la candidate démocrate Lael Brainard aurait certainement été plus favorable à une politique plus souple.

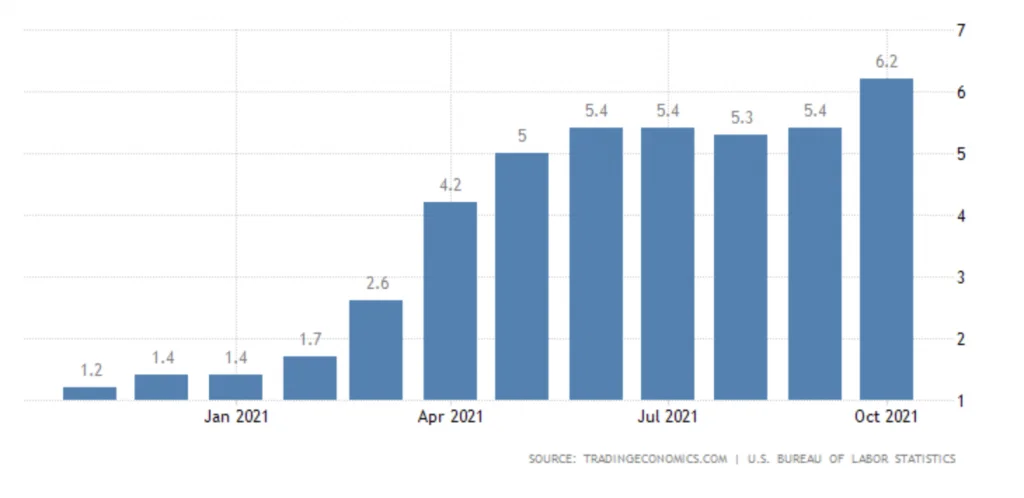

La question reste de savoir quand la Fed va agir. Pour certains analystes, la Fed a déjà pris trop de temps. L’inflation a grimpé au-dessus des 6% et de plus en plus de monde pense qu’elle ne sera pas passagère. En cause ? La politique de la planche à billets, l’argent gratuit. Aux taux d’intérêt actuels, les États peuvent se permettre de s’endetter à l’infini et d’injecter des milliers de milliards de dollars ou d’euros dans les économies.

Pendant la crise sanitaire, cela a certainement permis aux États de garder la tête hors de l’eau. Aucune économie majeure ne s’est effondrée, tant et si bien que la reprise a presque été immédiate. Problème: l’argent gratuit a produit une énorme poussée inflationniste. L’idée que l’on puisse imprimer de l’argent sans entrave, le distribuer à la population et que cela n’ait aucun impact sur l’économie réelle est illusoire. Sans oublier que les premiers touchés par l’inflation sont les personnes qui gagnent le moins et les petits épargnants, une sorte d’impôt rétroactif au bout du compte.

Agir plus vite

D’aucuns estiment que les chiffres de croissance de ces derniers mois auraient dû mettre la puce à l’oreille de la Fed et de la BCE. Elles doivent revoir leur programme d’achat d’obligations et leurs taux d’intérêt. Pour l’heure, la Fed a déclaré une réduction de son programme d’achat de 120 milliards de dollars début novembre pour y mettre un terme mi-2022. Plusieurs hausses des taux d’intérêt pourraient être envisagées l’année prochaine. La BCE adopte une politique encore plus attentiste.

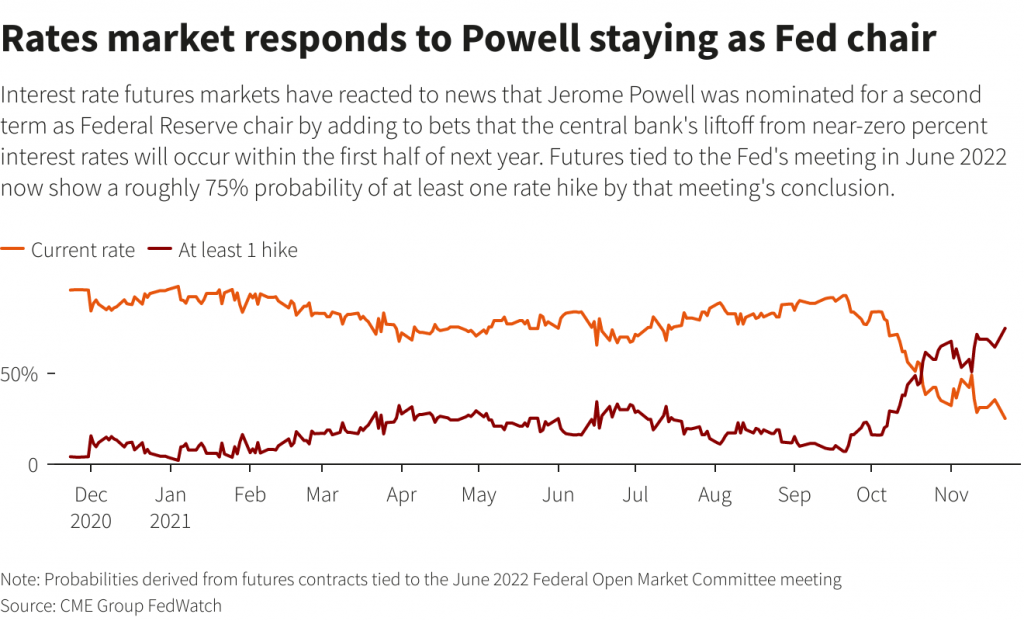

Pour les investisseurs, sans doute inquiets que la croissance boursière infinie ne s’effondre, il est plus que temps d’agir. La pression sur Powell est intense, il ne peut pas attendre mi-2022. Pour le prouver, le marché des taux a réagi clairement au maintien de Powell à la présidence de la Fed. 75% s’attendent à au moins une hausse des taux d’intérêt avant juin 2022.

« Les investisseurs défient la Fed et sont de plus en plus préoccupés par le fait que la Fed prend du retard sur la courbe de l’inflation », a déclaré Mike Sewell, gestionnaire de portefeuille chez T. Rowe Price, dont les propos sont rapportés par Yahoo France. Selon lui, la Fed devra aller plus loin et plus vite. Elle devra relever trois fois les taux d’intérêt l’année prochaine pour parvenir à maîtriser l’inflation.

« Nous sommes dans une ère que les investisseurs n’ont jamais connue auparavant car vous avez une incertitude importante quant à savoir si la Fed agira à temps », renchérit Gary Cloud, gestionnaire de portefeuille du Hennessy Equity and Income Fund.

Pression interne

Au sein même de la Fed, la pression s’intensifie. Le vice-président Richard Clarida a déclaré plus tôt ce mois-ci que la Fed devrait envisager une réduction plus rapide du programme d’achat d’obligations. Le gouverneur de la Fed, Christopher Waller, a lui appelé l’institution à doubler ses efforts de réduction d’achat. Cette pression en interne, on la ressent également au sein de la BCE, son vice-président s’opposant aux choix de Christine Lagarde d’attendre.

Powell tient bon la pression lui aussi. Pour l’heure, il ne compte pas changer le plan annoncé début novembre. Il se montre même rassurant et estime observer les premiers signes de la fin de la crise de la chaîne d’approvisionnement, avec des baisses des prix des conteneurs, du minerai de fer et du bois.