La transformation numérique du secteur bancaire est en pleine accélération, assure Roland Berger au terme d’une enquête menée auprès de quelque 60 banques européennes.

« La maturité digitale continue de progresser au niveau des banques européennes, avec un accent mis sur les produits et les processus opérationnels », épingle le nouveau rapport Retail Banking Survey, du groupe de conseil en stratégie Roland Berger.

Mais cette même conclusion peut être nuancée, en la reformulant simplement : bien que le niveau de développement numérique du secteur européen de la banque de détail ait augmenté, l’accent est resté principalement mis sur la numérisation des systèmes existants.

Aujourd’hui, par exemple, les banques commerciales (90% des répondants) permettent à leurs clients de contracter des prêts à la consommation rapidement et, presque entièrement, par le biais de services numériques.

Tendances dans la banque de détail : « L’innovation se concentre toujours sur la numérisation du modèle d’entreprise », note @RolandBerger. La #blockchain gagne en importance (projet validé ou implémentation initiée, 37%; à l’agenda stratégique, 15%) mais les réticences persistent. pic.twitter.com/1fR8wIZ9UL

— François Remy (@francois_remy) September 30, 2021

« Mais pas de changements substantiels dans la hiérarchisation des tendances en matière d’innovation depuis 2017 », épingle-t-on chez Roland Berger.

L’utilisation de technologies innovantes telles que l’intelligence artificielle (IA) ou la blockchain apparaît nettement moins prononcée. Bien que ces technologies aient gagné en importance, la plupart des banques participant à l’enquête se montrent encore réticentes à les mettre en œuvre.

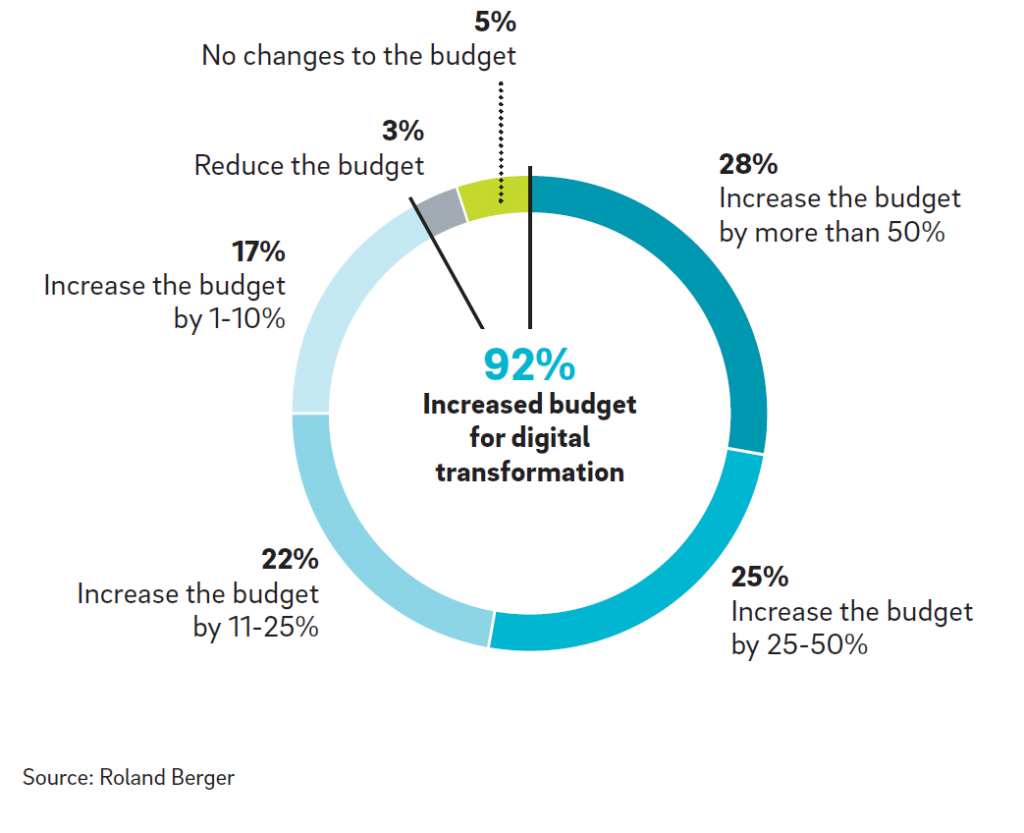

Budgets revus à la hausse, jusqu’à plus de 50%

Les banques européennes souhaitent investir davantage dans la transformation numérique à l’avenir. Environ 92% d’entre elles prévoient d’augmenter leur budget à cet effet, parfois de façon spectaculaire.

Le succès du digital sera déterminé par l’orientation des investissements. Cela dit, environ 70% des budgets informatiques restent consacrés en moyenne au maintien des activités quotidiennes, l’amélioration des processus de base et le respect des exigences réglementaires.

Concernant l’intelligence artificielle, le groupe Roland Berger rapporte les propos d’un « responsable de l’intelligence artificielle » sans vouloir le nommer, en précisant seulement qu’il opère dans une banque d’Europe du Nord.

Il confirme que la liste des cas d’utilisation de l’IA comprend actuellement l’interaction avec les clients (les chatbots), l’automatisation du marketing (les systèmes de recommandation), la prévention des désabonnements, et la conformité.

Concurrence « customisée »

« La priorité absolue pour l’avenir est la personnalisation de l’offre de la banque à l’aide de solutions d’IA. L’objectif est de micro-segmenter les clients afin de leur offrir une expérience personnalisée et des produits sur mesure sur la base de leur profil », a affirmé l’interrogé.

Outre la personnalisation, l’IA offre également des possibilités d’automatiser davantage les décisions et d’accélérer les processus.

Toutefois, pour que ces possibilités soient généralisées, il faudra améliorer la disponibilité et l’utilisabilité des données, l’exploitabilité des données, une plus grande clarté des exigences réglementaires et des décisions ciblées de type « faire ou faire faire ».

« Naturellement, les banques doivent se concentrer sur ce qui les différencie vraiment de leurs rivales et ne pas essayer de tout construire elles-mêmes », ponctue Roland Berger.

Lire aussi:

- Nouveau danger pour les banques: «Model 3», l’autoroute des monnaies numériques

- Les banques centrales doivent agir maintenant face aux cryptos et aux BigTech

- Les banques n’ont plus d’autres choix que d’adopter les actifs numériques

- C’est la peur de perdre le contrôle qui pousse les banques centrales à créer leurs monnaies numériques