Le S&P 500 et le marché boursier technologique Nasdaq ont tapé record sur record ces derniers jours.

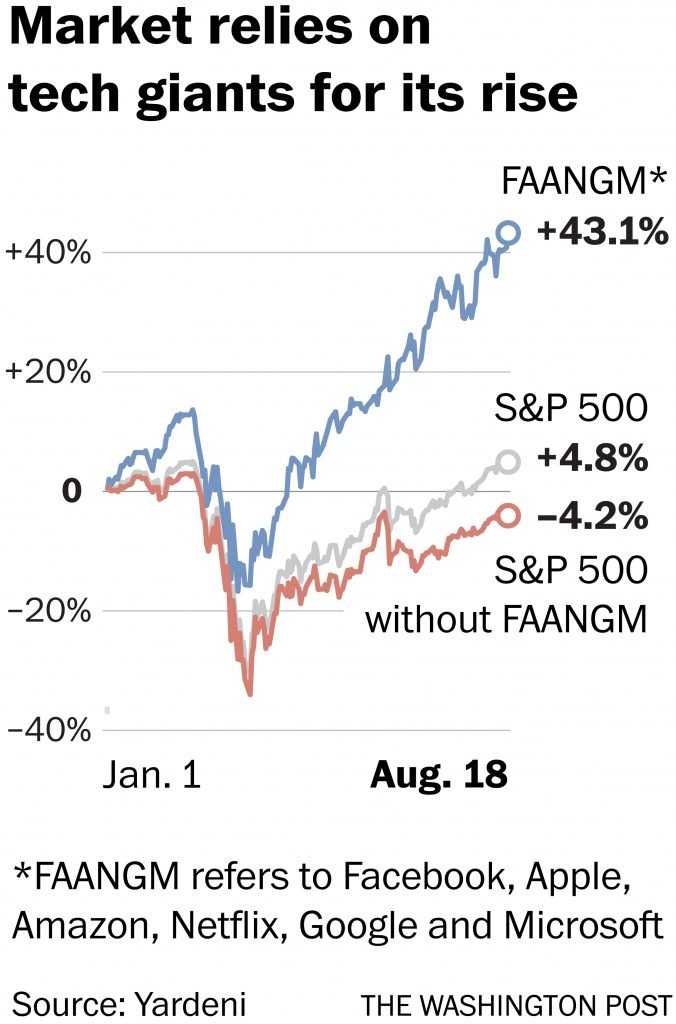

Depuis le 23 mars, le S&P 500 s’est bonifié de 50%. L’indice était encore plus élevé mercredi qu’avant le début de la pandémie. Sans exception, ces records peuvent être attribués à la Réserve fédérale et aux grandes entreprises technologiques. La Fed, parce qu’elle a inondé les marchés de milliards de dollars, s’est engagée à maintenir les taux d’intérêt bas pour les années à venir. Les entreprises technologiques ont fait le reste. Deux arbres qui cachent la forêt?

Le ‘Big Tech 5’ – Apple, Amazon, Alphabet, Microsoft et Facebook – bénéficie de la crise du coronavirus et représente désormais 25% de la valeur marchande totale du S&P 500. Apple a désormais une capitalisation boursière de 2.000 milliards de dollars. Du jamais vu. En comparaison, c’est le même que le PIB du Brésil ou de l’Italie. Si Apple était un pays, l’entreprise serait la huitième économie mondiale.

Leurs propres règles

Alors que ces 5 actions ont augmenté de plus de 43% au cours des sept premiers mois de 2020 (le graphique de gauche inclut également Netflix dans le calcul), les 495 actions restantes du S&P 500 ont baissé de 4% en moyenne. Pour mettre cela en perspective, la banque d’investissement Goldman Sachs a calculé que si ces 5 actions baissaient de 10%, les 100 actions les moins performantes du S&P 500 devraient augmenter de 90% pour compenser cette perte.

En plus de « Big Tech 5 », un certain nombre d’autres sociétés de technologie ont enregistré des bénéfices importants. Mais c’est une mauvaise nouvelle pour l’économie réelle, car si seules les entreprises technologiques fonctionnent, cela ne confirme qu’une chose: la numérisation de notre société ne cesse d’augmenter. Une numérisation qui a jusqu’à présent éliminé de nombreux emplois et en a créé peu.

Tech, tech et… tech

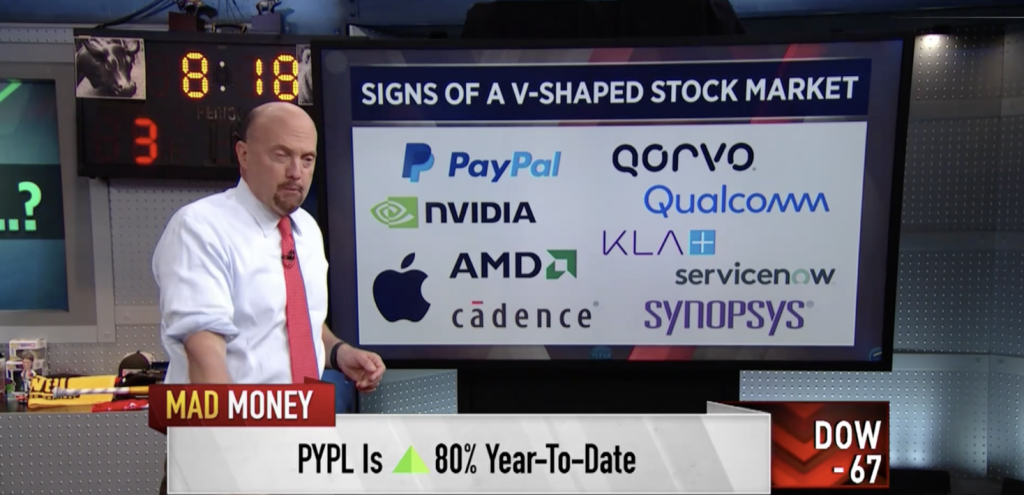

Jim Cramer, dans son populaire programme boursier « Mad Money » ce jeudi, sur CNBC, a répertorié neuf sociétés souvent moins connues, qui ont vu leur part augmenter de 40 à 70% en valeur depuis mars.

- Paypal (paiement sans contact)

- Nvidia (cartes graphiques et chipsets pour cartes mères)

- AMD (microprocesseurs et cartes vidéo)

- Cadence Design (logiciels et services d’ingénierie)

- Qorvo (semi-conducteurs et systèmes de radiofréquence)

Qualcomm (semi-conducteurs) - KLA + (systèmes de contrôle de processus pour l’industrie des semi-conducteurs)

- Servicenow (plateforme de cloud computing)

- Synopsys (sécurité de logiciel)

Aucune banque, aucun détaillant, aucune PME, uniquement des entreprises technologiques. Ces entreprises se comportent à l’exact opposé de ce que la logique imposerait: elles profitent de la crise pour éliminer toute inefficacité résiduelle dans les entreprises traditionnelles.

Pourquoi les banques ne sortent-elles pas du marasme?

Le Dow Jones Industrial Average, le seul des trois principaux indices boursiers à faiblir, nous fournit une nouvelle preuve. L’économie réelle est dans une position difficile. Regardez ces banques qui ne parviennent pas à mettre pas de l’ordre dans leurs affaires et qui sont cotées à des niveaux historiquement bas. Pourquoi? Parce que les marchés boursiers se tournent vers l’avenir, et la douleur que subira bientôt l’économie, une fois les programmes de relance et autres programmes d’aide arrêtés, se manifestera principalement à travers les banques. Pensez alors aux faillites, aux impayés, au chômage, etc.

‘Pendant ce temps, des millions de personnes attendent chez elles un vaccin. Cela commence à ressembler à ‘En attendant Godot’, a conclu Cramer. Du nom de cette célèbre pièce de théâtre de Samuel Beckett,

La probabilité que les marchés boursiers continuent à progresser n’est pas faible

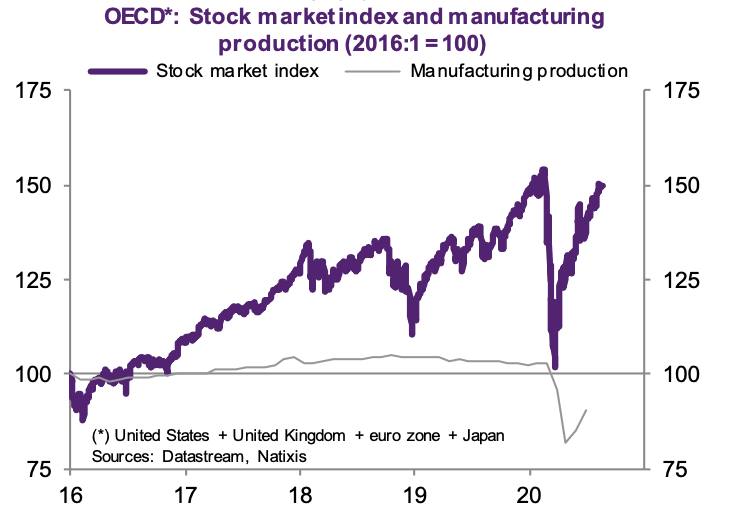

Mais il y a une chance réelle que les marchés boursiers continuent de progresser. Trois mécanismes entreront en action:

- La crise du covid-19 limitera les opportunités de croissance des entreprises (ligne grise), ce qui pèsera sur les bénéfices. (Négatif pour les stocks).

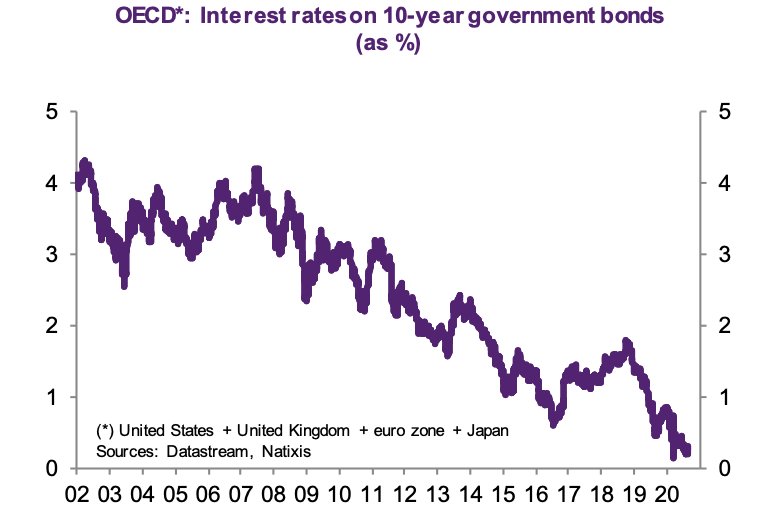

- Mais les taux d’intérêt bas ne feront que baisser, ce qui enverra plus d’argent aux marchés boursiers. (Positif pour les stocks)

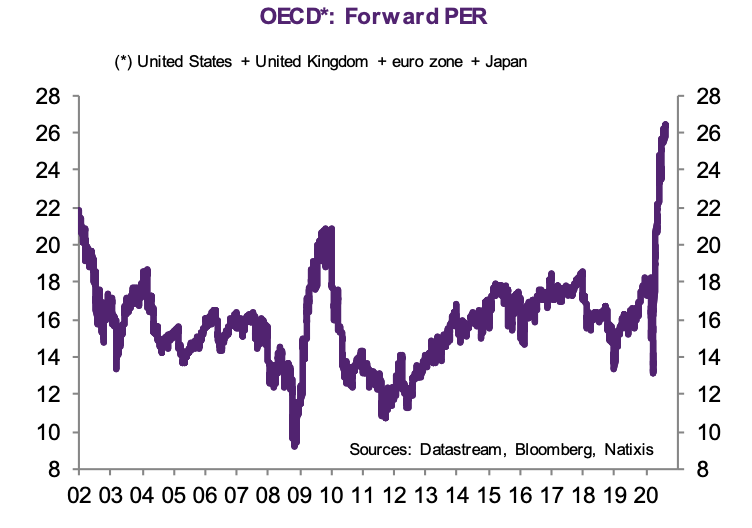

3. Les banques centrales ont convaincu les investisseurs qu’elles interviendront toujours en cas de menace sur les marchés boursiers. Ce qui ne fera qu’augmenter le prix des actions (PER ou ratio cours-bénéfice). Positif pour les stocks.

Si la somme de ces 3 mécanismes est positive, la valorisation des entreprises via leur cours en bourse s’éloignera de plus en plus de ce qu’elles réalisent dans l’économie réelle.

Tesla: multiplié par 10 en 12 mois

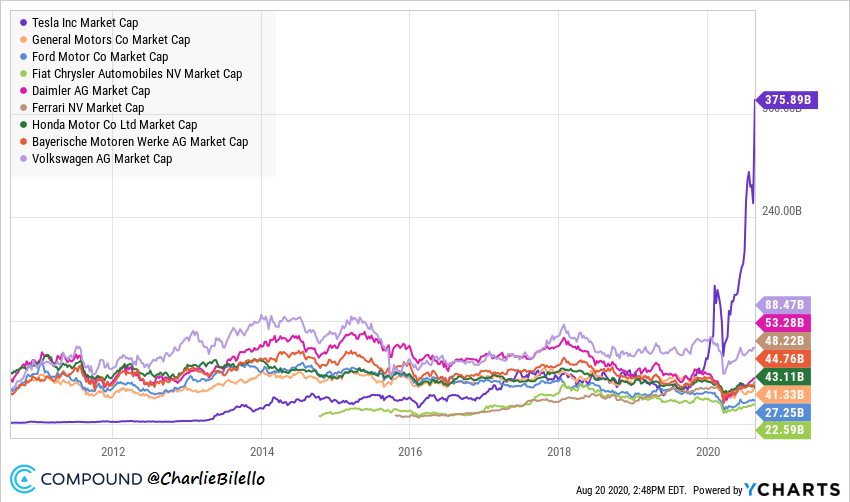

C’est déjà visible aujourd’hui. Il y a un an, la valorisation boursière de Tesla était inférieure à celle de General Motors (GM). Aujourd’hui, Tesla est plus grand que GM, Volkswagen, Ford, Fiat Chrysler, Daimler, BMW, Ferrari et Honda… réunis.

Les entreprises dont le ratio cours / bénéfices est supérieur à 25 ont généralement un très bel avenir devant elles. Ou alors c’est l’effet de bulle.